【東京の方の相続放棄のご相談】

相続放棄する際の注意点を紹介しています。相続放棄をお考えの方は、適切に手続きを進めるために、当法人の弁護士にご相談ください。

【相続放棄はご相談ください】

相続放棄における当法人の特徴や取組みを紹介しています。相談者・依頼者の方にご満足いただけるよう努めていますので、東京の方も安心してご連絡ください。

【安心してご相談・ご依頼ください】

当法人では、東京で相続放棄についてお悩みの方に、より安心してご相談いただけるよう、お客様相談室を設置しています。詳しくはこちらをご覧ください。

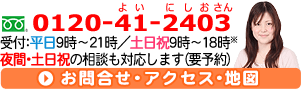

【お電話・テレビ電話での相談】

当法人では、対面の相談に加え、お電話・テレビ電話での相談にも対応しています。「事務所へ行くのが難しい」という方も、まずはお気軽にお問い合わせください。

【相続放棄を得意とする弁護士】

当法人では、相続放棄を得意とする弁護士がご相談・ご依頼を承ります。相談者の方のご質問などには真摯にお答えしますので、安心してご相談ください。

【心を込めて対応します】

当法人では、お気持ちの面でもご満足いただくことを目指しています。相続放棄についてお悩みの方にご安心いただけるよう、スタッフも心を込めて対応します。

【アクセスしやすい事務所です】

当法人の東京の事務所は、東京駅・八重洲北口から徒歩3分、地下鉄・日本橋駅から徒歩2分と、来所いただきやすい場所にあります。

【様々なお悩みに対応】

相続放棄から派生したお悩みをお持ちの方もいらっしゃるかと思います。当法人では、様々な分野の専門家が連携して、幅広い分野の問題解決に対応します。

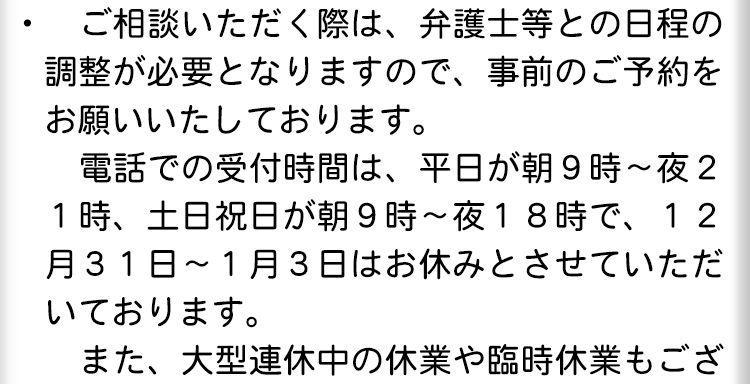

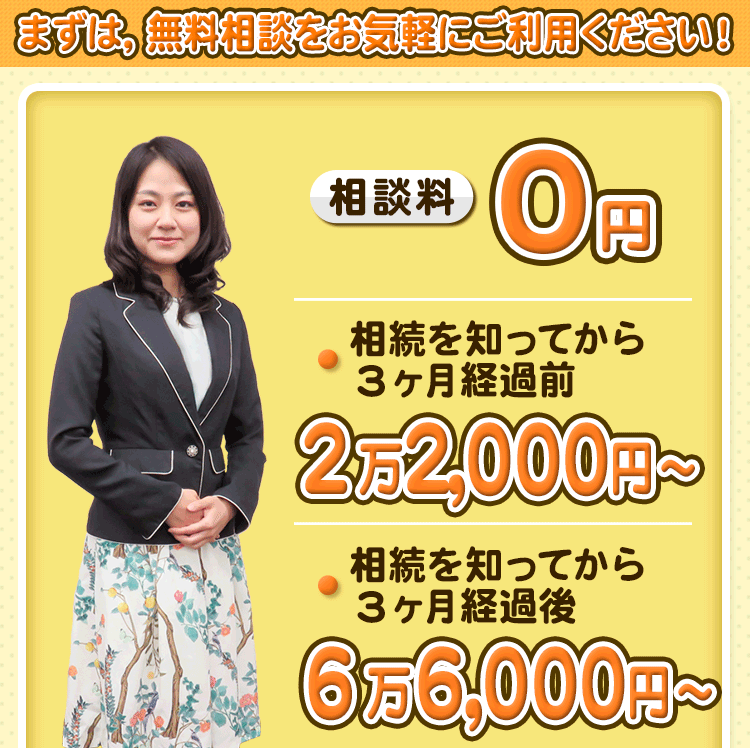

【相続放棄のご相談は原則無料です】

当法人では、相続放棄にお悩みの方が弁護士に相談しやすくなるよう、ご相談を原則無料で承ります。費用の心配はありませんので、お気軽にお問い合わせください。

相続放棄を司法書士よりも弁護士に依頼したほうが良い理由

1 弁護士と司法書士の職務・権限の違い

被相続人が亡くなった後、相続人の方で相続放棄をするにあたって、弁護士と司法書士のどちらに依頼すべきか悩んでおられる方も多いのではないでしょうか。

弁護士は会社や個人との間で起きる紛争、事件やトラブルについて、法的な観点からアドバイスをし、依頼者の代理人として相手方と交渉を行ったり、調停や訴訟追行をしたりすることができる法律の専門家です。

司法書士は、本来は、不動産や会社などの登記を行うことを専門とする職業です。

弁護士と司法書士の権限の違いの一番大きなポイントとして、弁護士はすべての事件で代理人となることができるのに対し、司法書士は原則として依頼者の代理人となることはできず、あくまで書類作成等の代行を行うことができるにすぎないという点が挙げられます。

2 相続放棄を弁護士に依頼した場合のメリット

相続放棄とは、被相続人のプラスの財産もマイナスの財産も一切放棄することを家庭裁判所に申述をする手続です。

もし、相続放棄を司法書士に依頼した場合、書類作成、戸籍謄本類等収集、申述書の提出等の「代行」を行うことになります。

代行の場合、代理とは異なり、法律的には本人が手続きを行っていることになります。

そのため、裁判所からの質問や、その他の問合せも、申述人本人に対してなされます。

お仕事でお忙しい中などであっても、質問や問合せが専門的な内容であっても、基本的には申述人本人が対応する必要があります。

これに対して、弁護士に相続放棄を依頼した場合、相続放棄申述書の作成、戸籍謄本等の収集、弁護士名義の相続放棄申述書の提出、裁判所からの相続放棄に関する本人の意思確認や事実関係の確認に対する回答等を、弁護士が依頼者に代わって、代理人として行うことができます。

つまり、相続放棄申述書を代理人弁護士名義で提出した場合、裁判所は、代理人である弁護士に必要な連絡や問合せをすることになります。

そのため、よほど特殊な場合を除いて、裁判所から申述人本人へ連絡がなされることはほとんどありません。

このように、相続放棄を弁護士に依頼する場合、ほとんど自分で対応する必要が無く、安心して手続きを任せることができることができます。

相続放棄をするメリットとデメリット

1 相続放棄をしたいと考える理由を確認しましょう

被相続人が亡くなった後、相続放棄をするかどうかお悩みの方もおられるのではないでしょうか。

相続放棄をして、裁判所に認められると、相続人は最初から相続人ではなかったことになります。

最初から相続人ではなかったことになるということは、相続財産のうちのプラスの財産とマイナスの財産の両方を一切受け取らないということを意味します。

プラスの財産としては、現金、不動産、株式などの有価証券等が挙げられます。

マイナスの財産には、借金が挙げられます。

自分がどのような理由で相続放棄をするかを検討するにあたっては、相続放棄のメリットとデメリットを比較することが重要です。

2 相続人のプラスの財産よりもマイナスの財産の方が多い場合

相続放棄のメリットは、相続をした場合に、相続人が不利益を被ることを防ぐことができることです。

典型的なものとして、被相続人が事業をされていたなどして金融機関や消費者金融から借り入れをしていた場合や、税金を滞納していた場合、連帯保証人になっていた場合など、被相続人が生前に多額の借金を抱えており、被相続人のプラスの財産よりもマイナスの財産の方が多い場合は、相続放棄をするメリットが非常に大きいといえます。

3 被相続人の相続財産の内容が全くわからない場合

もし財産調査を十分に行っていないにもかかわらず相続放棄をしてしまい、その後に被相続人に多額のプラスの財産があったことが判明する場合もあると思われます。

このような場合は、相続放棄をすると損をしてしまう、すなわちデメリットが大きいことになります。

被相続人の相続財産の内容がまったくわからない場合は、まずは焦らずにプラス財産がどれくらいあるのか、借金がどれくらいあるのかといった財産調査を行ってから、相続放棄をするかどうか検討すると良いでしょう。

4 相続財産の多寡だけで決まらない場合もあると思われます

他の相続人との関係性が良くなかったり、話合いが難しい相続人がいたりして遺産分割協議に関わりたくない場合や、被相続人とは生前にまったく関わりが無かったため相続する意思がまったく無い場合も、相続放棄することで目的を達成することができます。

このような場合は、仮に相続財産があっても、相続放棄を選択することもあるでしょう。

相続放棄の流れ

1 相続放棄をするかどうか決める

相続放棄をして、裁判所に認められると、相続人は最初から相続人ではなかったことになります。

相続放棄をすることで、最初から相続人ではなくなった場合、相続財産のうちのプラスの財産とマイナスの財産の両方を一切受け取らないことになります。

相続放棄のメリットは、財産を相続しなくてもよくなることです。

他方でデメリットは、財産を相続できなくなることです。

相続放棄をするかどうか悩んでいる場合には、相続放棄のメリットとデメリットを比較することが重要です。

一度相続放棄してしまうと、それを取り消すのは非常に困難ですので、弁護士に相談しながら慎重に検討されることをおすすめします。

2 相続放棄に必要な書類を用意しましょう

財産調査をして、相続放棄をするメリットのほうが大きいと判断できる場合、まずは相続放棄に必要な書類を集めることになります。

相続放棄は、被相続人の最後の住所地を管轄する家庭裁判所に申立てをする必要があります。

申立てにあたって必要な書類が決まっていますので、自分の事案に合わせて書類を集めることになります。

必要な書類として、共通して必要となるものとしては、相続放棄申述書、被相続人の住民票除票または戸籍附票、申立人の戸籍謄本があります。

その他に、被相続人の死亡の記載のある戸籍謄本等が必要な場合もあります。

これらの書類をご自分で取得するのが難しい方は、弁護士に依頼すると手続がスムーズにいくと思います。

相続放棄は、原則として、相続が始まったことを知ってから3か月以内に行わなければなりません。

期限に間に合うかどうか心配な方は、早めに弁護士に相談したほうがよいでしょう。

3 相続放棄の全体スケジュール

⑴ 相続放棄の申立て

必要書類が集まりましたら、家庭裁判所に相続放棄を申立てることになります。

⑵ 照会書が送付される

相続放棄申立後、家庭裁判所から相続放棄に関する照会書が送付されます。

照会書が送付される時期は、各家庭裁判所によって多少の変動はありますが、申立後10日から2週間程度のところが多いようです。

弁護士に依頼している場合は、弁護士が代理人として照会書に対する回答をして提出する場合もあります。

また、東京家庭裁判所のように、弁護士が代理人となっている場合は、その旨の上申書を付けて申立てをすることで、原則照会書の送付を不要とする運用を取っている裁判所もあります。

⑶ 相続放棄申述受理通知書が届きます

家庭裁判所によって相続放棄が認められると、相続放棄申述受理通知書が届きます。

万が一、相続放棄申述受理通知書を紛失しても、家庭裁判所に相続放棄申述受理証明書の発行を申請することができます。

弁護士に依頼している場合は、この相続放棄申述受理証明書の発行も依頼すると良いでしょう。

どのような理由でも相続放棄は認められるのか

1 相続放棄をする理由はさまざま

被相続人が亡くなった後、相続人の方で相続放棄をするかどうか検討している方もおられるのではないでしょうか。

相続放棄は、相続人を最初から相続人ではなかったことにする手続です。

相続放棄をするにあたって、なぜ相続放棄をしたいと考えるのかは人それぞれではないかと思います。

相続放棄をするにあたって、自分が相続放棄をしたい理由によっては裁判所に認められないのではないかと心配されておられる方もいらっしゃるのではないでしょうか。

2 相続放棄をする理由に限定はない

結論からいうと、相続放棄をする理由や動機には限定はありません。

たしかに、相続放棄の申述書には、理由を記載する欄が設けられています。

しかし、法律で理由が限定されているわけではありません。

また、裁判実務上も相続放棄をする理由如何で相続放棄を認めないということはありません。

3 相続放棄をする理由は被相続人と相続人の関係性にもよる

被相続人や他の相続人との関係によって、相続放棄をする理由も異なるのではないでしょうか。

相続放棄をする理由のうち典型的なものとしては、相続人のプラスの財産よりもマイナスの財産の方が多い、被相続人の財産や借金がまったくわからない、相続に関わりたくない、遺産を自分以外の特定の相続人に集中させたい、自分は被相続人から生前贈与を受けていたので他の相続人に遺産を渡したいというものが挙げられます。

4 相続人のプラスの財産よりもマイナスの財産の方が多い場合

被相続人が生前に多額の借金を抱えており、被相続人のプラスの財産よりも借金の方が多い場合は、相続放棄をするメリットが非常に大きいといえます。

被相続人が事業をされていたなどして金融機関や消費者金融から借り入れをしていた場合や、税金を滞納していた場合、連帯保証人になっていた場合などが考えられます。

5 被相続人の財産や借金が全くわからない場合

生前の被相続人とあまり交流が無く、関係が希薄だった場合などでは、借金があったとは聞いていたものの、被相続人が誰に対して、どのくらいの負債を抱えているのかわからず、いつどのような請求をされるかわからないということもあるでしょう。

そのような場合も、相続放棄をすることで相続債務から解放されますので、メリットが非常に大きいといえます。

6 相続に関わりたくない

他の相続人との関係が良くない、話合いが難しい相続人がいるなどの理由から遺産分割協議に関わりたくない場合や、被相続人と生前まったく関わりが無かったため遺産を相続する意思が無い場合も、相続放棄することで目的を達成することができます。

7 遺産を自分以外の特定の相続人に集中させたい

被相続人の方が何代にもわたって家業されていたり、先祖代々の土地を守っておられたりしたケースもあるかと思います。

そのような場合、相続人全員の意向として、財産を分散させないという判断をすることもあるでしょう。

他の相続人全員が相続放棄をすることで、特定の相続人に確実に相続財産を集中させることができます。

遺産分割協議でも似た効果を発生させることはできます。

しかし、相続人全員による遺産分割協議書への署名押印を得る必要があるため、手続きは煩雑になります。

また、被相続人に借金がある場合には、債務を負担する相続人が債権者と協議をして債務引受をしなければならないというデメリットもあります。

8 自分は被相続人から生前贈与を受けていたので他の相続人に遺産を渡したい

生前に多額の贈与を受けている場合、被相続人との約束であって、他の相続人との公平性を確保するために相続放棄をするということもありえます。

かなり前に被相続人が亡くなっている場合

1 相続放棄を検討するタイミング

被相続人が死亡してから、相続放棄を検討するタイミングは、ケースバイケースです。

被相続人が亡くなる前から多額の借金があることを知っていた場合は、被相続人死亡と同時に(実際にはご存命のうちから)相続放棄をすることを検討するかと思います。

何年、または何十年も前に被相続人と離別し、被相続人が亡くなってしばらく経ってから、被相続人の死亡を知らされることもあります。

そして、多くの場合、このときに被相続人の債務の存在も知るため、相続放棄を検討することになります。

また、被相続人が死亡したことは知っていたものの、後になってから被相続人の債務の存在を知ったというケースもあります。

この場合は、債務の存在を知ったときに相続放棄を検討することになります。

2 相続放棄の期限

相続放棄は、「相続の開始を知った日」から3か月です。

また、被相続人の財産状況を知ることが困難であった場合は、被相続人の債務の存在を知った日を、相続の開始を知った日と解釈し、その日から3か月以内に相続放棄の申述を行えばよいとされます。

3 被相続人死亡から5年以上経過している場合

もっとも、被相続人が死亡してから5年以上経過している場合、相続放棄に必要な資料の収集には注意が必要です。

相続放棄の手続きの際は、被相続人の最後の住所地を示す書類として、住民票除票または戸籍の附票を裁判所へ提出する必要があります。

住民票除票または戸籍の附票は、相続放棄の手続きを行う裁判所を確定させるためにも必要です。

かつては、住民票除票と戸籍の附票は、被相続人死亡後5年を経過すると廃棄されてしまうことがありました。

しかし、法改正によって、令和元年6月20日以降は、保存期間が150年となり、これによって住民票除票と戸籍の附票が廃棄されてしまっているケースはほとんど無くなりました。

ただし法改正以前に廃棄されてしまっていた場合、どこの裁判所で相続放棄の手続きをするかを確定させることができません。

このような場合、死亡届の記載事項証明書というものを、被相続人の本籍地を管轄する法務局から取り寄せる等の手段を講じる必要があります。

この作業は、非常に手間がかかります。

なぜなら、死亡届の記載事項証明書は、多数の資料の用意が必要なうえ、裁判所からの指示書がないと取得できないためです。

実際のやり方の一例を説明します。

まず被相続人死亡地(戸籍に記載があります)を管轄する裁判所へ連絡します。

そして、期限の問題があることから、取り急ぎ死亡地を管轄する裁判所へ相続放棄の申述をするとともに、住民票除票と戸籍の附票が廃棄されてしまっている旨を説明し、死亡届の記載事項証明書取得のための指示書(業務連絡)を発行してもらうよう上申します。

指示書を受け取りましたら、死亡届の記載事項証明書や被相続人の除籍、相続人の戸籍、相続人の身分証を揃えて、法務局へ発行依頼をします。

死亡届の記載事項証明書の取得ができたら、裁判所へ追納することで、相続放棄の手続きを進めることができます。

ご生前から相続放棄を検討されている方へ

1 可能であれば相続放棄は生前から準備を行う

もし、被相続人となり得る方が借金等の負債を多くお持ちであることが判明している場合で、将来的に相続放棄をすることを決めていらっしゃるのであれば、あらかじめ相続放棄の準備を進めておくことはとても大切です。

基本的には相続財産となり得るものを減らしていくという発想になりますが、特に不動産や自動車の処分、賃貸物件にお住いの場合であれば賃貸借契約の解約や賃借人の名義変更を行っておくと後々の手続がスムーズになります。

電気、ガス、水道等のライフライン契約の名義変更も大切です。

これらのものは、被相続人の死後に行おうとしても、相続放棄との関係で行えなかったり、他方でそのままにしておくわけにもいかない…といった非常に取り扱いの難しい存在となり得るためです(ただし、借金を抱えている状態で、価値のある財産をむやみに他人へ贈与したりしてしまうと、場合によっては債権者から取り消しを求められる可能性もありますので、処分の方法には気をつけないといけません。)。

2 生前の相続放棄はできない

気を付けなければならないのは、あくまで相続放棄を行えるのは被相続人が亡くなった後であり、生前には相続放棄できないという点です(これに対し、遺留分の放棄は生前に行えますが、裁判所による許可が必要です。)。

そのため、被相続人となる方がご存命のうちに行えるのは、相続放棄の準備に限られます。

3 具体的な対応

もし被相続人となる方が不動産をお持ちの場合、売却や贈与をすることができれば、相続放棄後に管理責任を負うことはなくなります(ただし、現在は民法改正により、相続放棄の時に相続財産に属する財産を現に占有しているときに限り保存義務を負うとされているため、保存義務を負うケースは被相続人と同居していた場合などに限られます。)

自動車も、廃車処分または売却することができると相続放棄が行いやすいです。

自動車は普通の「物」とは取り扱いが異なり、簡単に処分することができないものです。

相続放棄後となればなおさらであり、相続放棄する以上放棄する人が勝手に処分することはできないのが原則です。

しかし、現実的にはその車をそのまま放置しておくわけにはいきませんので、非常に扱いに困るものとなります。

ですので、事前に相続財産から排除できるのであればそれに越したことはありません。

また、被相続人となる方が賃貸物件にお住いの場合、あらかじめ残置物となり得る物は処分した方が良いです。

可能であれば、賃貸借契約も解約した方が良いです。

引き続きご家族の方がその家に住み続ける場合は、予め名義変更をしておくとよいでしょう。

残置物と賃貸借契約は、相続放棄をする際に取り扱いが難しいものであり、賃貸人との間でトラブルが生じることも多いので、事前に解消できるのであれば解消しておいた方がよいでしょう。

疎遠だった相続人が亡くなった場合

1 被相続人と疎遠だったケース

相続放棄をご希望される方の中には、被相続人と疎遠であった方も多くいらっしゃいます。

そして、何らかの形で被相続人が死亡した旨の連絡を受けてはじめて、被相続人が死亡したことを知るということがあります。

特に多いのは、10年以上前にご両親が離婚され、片方の親に引き取られた後は、もう片方の親とは完全に没交渉であったというケースです。

こういうケースだと、連絡先どころか、住所すら知らない・分からないということもよくあります。

被相続人の側も、相続人の方の連絡先を知らないため、被相続人が亡くなったとしても、被相続人の関係者から相続人に対して連絡を取ることができないということになります。

2 どのようにして被相続人死亡の連絡がなされるのか

没交渉であった被相続人が死亡したことを、相続人の方が知るケースは、大きく分けて2つあります。

1つは、被相続人が貸金業者や金融機関に対して債務を有していた場合で、貸金業者や金融機関から相続人に対して支払い請求がなされるケースです。

貸金業者や金融機関は、債権回収を弁護士等に依頼することで、相続人及びその住所を調査することができます。

もう1つは、市役所等の行政機関から、相続人に対して連絡がなされるケースです。

これにはいくつかのパターンがあります。

被相続人が生活保護を受けていた場合、ケースワーカー等が預かっていた物品の返還のために連絡がされることや、死亡前後に振込まれた生活保護費の返還を求めるために連絡がされることがあります。

被相続人が不動産を有していた場合、固定資産税の支払いを相続人に求めることや、その前提として、相続人代表者の選任届を提出するよう求めてくることがあります。

被相続人が税金の滞納をしていた場合も、相続人に対してその支払いを求めてきます。

いずれの場合においても、市町村は戸籍謄本類や住民票を保有している立場であるので、相続人の存在及びその住所を調査することができるのです。

このような連絡を受けた時には、相続放棄をお考えの場合も、そうでない場合も、お早めに弁護士にご相談ください。

より良い解決方法を考え、提案させていただきます。

被相続人が亡くなってから3か月が経過している方へ

1 相続放棄の申述の期限

相続放棄は、「相続の開始を知った日」から3か月以内に行う必要があります。

相続の開始を知った日とは、被相続人が死亡したことを知ったことに加え、ご自身がその相続人であることを知った日となります。

そのため、必ずしも「被相続人の方が亡くなった日」が「相続の開始があった日」となるとは限りません。

もっとも、一般的には、被相続人が死亡したこと及び自身が相続人であることは、被相続人死亡日またはその日から数日後程度で知ると考えられています。

少なくとも、裁判所はそのように考えていると思われます。

そのため、相続放棄は、被相続人死亡日から3か月以内に行うことが、事実上の原則となっていると考えられます。

2 被相続人死亡日から3か月以上経過している場合

実際には、被相続人死亡日から3か月以上経過した後になって、被相続人が死亡したことや、ご自身が相続人であることを知るというケースもあります。

例えば、疎遠になっていた被相続人が借金を残して亡くなっていて、その後しばらくしてから金融業者から相続人に宛てた督促状を受取り、その時に初めて被相続人の死亡を知ったようなケースです。

また、被相続人が死亡したことは以前から知っていたものの、被相続人に債務が存在していたことを、後になって知ったというケースもあります。

このような場合、法律上の原則どおり、被相続人の死亡や、ご自身が相続人であること、または被相続人に債務が存在していることを知った日を明確にして、相続放棄の手続きを行います。

もっとも、被相続人が死亡してから3か月以上経過している場合は、被相続人死亡から3か月以上経過した後になって相続放棄の手続きをせざるを得なかった理由を、しっかりと裁判所へ説明する必要があります。

具体的には、被相続人の死亡等を知る原因となった書面(債権者からの督促状など)を資料として提出し、被相続人の死亡等を知った日を客観的に明らかにするとともに、それまで被相続人の死亡等を知り得なかった理由も疎明していきます。

どんな場合に相続放棄をするか

1 相続放棄を思い立つ場面

相続放棄、という言葉にどういったイメージをお持ちでしょうか。

多くの場合、亡くなった人に借金があり、この借金から逃れたいということを連想されるかと思います。

実際に、被相続人の借金を免れることを目的に相続放棄をすることは多いです。

しかし、相続放棄は、被相続人の借金以外の理由でもできます。

2 相続放棄をする理由は限定されていない

家庭裁判所において相続放棄をする際、相続放棄申述書と付属書類を提出します。

相続放棄は被相続人が亡くなったこと、申述人が相続人であることなどが要件となるため、書面でこれらを証明します。

もっとも、相続放棄をする理由については、相続放棄を認める要件には含まれていません。

そのため、相続放棄はどのような理由でもできることになります。

相続放棄申述書には、相続放棄をする理由を書きます。

これは相続放棄の動機を裁判所に説明し、合理性を確保するためのものです。

例えば理由にあまりにも合理性が無い場合、なりすましや強要の可能性を疑われるケースもあります。

3 相続放棄の理由として代表的なもの

⑴ 債務超過

冒頭でも申し上げたとおり、被相続人に負債があり、かつめぼしい財産がない場合に相続放棄をするというケースです。

実際には、負債の全貌が見えず、将来どのような請求がされるかわからないがために、その不安を解消するため相続放棄をするという場合が多いです。

⑵ 相続関係からの離脱

被相続人と疎遠であったり、他の相続人との間でトラブルがあったりするなど、相続手続きに関わりたくないという事情をお持ちの方もいます。

相続放棄は、法律上、初めから相続人でなくなることができる手続きです。

そのため、相続放棄をすることで、相続に関わることを回避できます。

⑶ 家業を継ぐ相続人に相続財産を譲る

他に相続人がいる場合で、その相続人に相続財産を集中させたい時にも、相続放棄を利用できます。

相続放棄を使うと、プラスの財産だけでなく、負債も特定の相続人に集中させることができます。

相続放棄の手続きについて

1 相続放棄の手続きの流れ

相続放棄を行う場合は、まず相続放棄申述書を作成します。

そして、附属書類である戸籍謄本類等を収集し、収入印紙、予納郵券を購入します。

そして、裁判所に対して、相続放棄申述書や戸籍謄本類等の付属書類を提出することで開始されます。

裁判所は、相続放棄申述書を受け付けると、事件番号を付与します。

この時点で、相続放棄の申述期限の問題は解決となります。

そして、相続放棄申述書の内容についての審査が開始されます。

ここからはあまり知られていないことですが、審査の中で、裁判所は、必要に応じて申述人に対して質問状を送付することがあります。

回答を記した質問状を裁判所に返送すると、引き続き裁判所は審査を行います。

その結果、特に問題がないと判断されれば、相続放棄申述受理通知書が発行され、無事相続放棄手続は終了となります。

質問状が送付された場合、回答は慎重に行う必要があります。

回答次第では、相続放棄が認められなくなる可能性があるためです。

2 裁判所が質問状を送る目的

① 他の相続人によるなりすましや強要でないかを確認する

相続放棄は、初めから相続人ではなくなるという法的効果を有する手続きです。

これは、他の相続人から見ると、その相続人の取り分が増えることになります。

そのため、害意のある相続人が、申述人になりすまして相続放棄の手続きを行ってしまったり、申述人に相続放棄手続きを強要したりする可能性があります。

なりすましや強要といった背景があるにもかかわらず、裁判所が相続放棄を認めてしまうわけにはいかないため、質問状による確認がなされます。

② 相続放棄が認められなくなる行為を行っていないかを確認する

法定単純承認事由に該当する行為が存在すると、相続放棄が認められなくなることがあります。

相続放棄の手続開始前や、手続開始後に、申述人がそのような行為をしていないか、確認をします。

具体的には、被相続人の財産を処分してしまったり隠匿していたりしていないかについて、質問がなされます。

相続放棄の熟慮期間とは

1 相続放棄の熟慮期間

相続放棄の期限は、「相続の開始を知った日」から3か月間です。

この期間を、「相続放棄の熟慮期間」と呼ぶことがあります。

相続放棄をすると、初めから相続人ではなかったことになります。

これはつまり、相続する権利の一切を失うことになります。

重大な効果を持つ手続きですので、相続が発生したことを知ったとしても、すぐに相続放棄をするべきか否かを判断できないこともあります。

そのため、3か月間の猶予が設けられています。

注目していただきたい点として、期限の起算点は相続の開始を「知った日」であるということが挙げられます。

「相続の開始を知った日」は、必ずしも相続が開始(被相続人が死亡)した日と一致するわけではありません。

では、「相続の開始を知った日」とは、実際にはどのような日をさすのか、具体例をいくつか挙げてみます。

2 被相続人が亡くなった日に知った場合

よくある例として、被相続人が亡くなった日に病院や親族から連絡を受けたり、被相続人を看取ったりした場合が挙げられます。

この場合は、被相続人死亡日に相続の開始を知ったことになりますので、この日から3か月間が相続放棄の熟慮期間となります。

3 警察などから通知を受けた場合

被相続人と疎遠である場合、被相続人が死亡しても、そのことをすぐには知り得ないこともあります。

被相続人が孤独死しており、事件性があると判断された場合、警察から相続人に連絡が入ることがあります。

生活保護を受けていた場合には、市役所等から連絡が入ることがあります。

また、被相続人が貸金業者から借金をしていたりすると、貸金業者が相続人を調査して連絡をしてくることもあります。

多くの場合、これらの連絡は、被相続人死亡からある程度時間が経った後になされます。

こうしたきっかけで相続人が死亡したことを知った場合には、これらの連絡を受けた日が熟慮期間の起算点となります。

4 先順位の相続人の相続放棄

相続には順位があります。

被相続人の子、直系尊属(親など)、兄弟姉妹の順に相続が発生します。

第一順位の相続人である子がいないか、子全員が相続放棄をするまで、第二順位の相続人である直系尊属は相続人にはなりません。

そして、第二順位の相続人である直系尊属がすでに死亡しているか、相続放棄をするまで、第三順位である兄弟姉妹は相続人にはなりません。

そのため、先順位の相続人が相続放棄をした場合には、先順位相続人本人やその代理人等から相続放棄をした旨の連絡を受けた時に初めて、相続の開始を知ったことになります。

先順位の相続人が相続放棄をした結果、ご自分が相続人となったことを知った場合は、その旨の連絡を受けた日から3か月間が熟慮期間となります。

相続放棄手続の際の書類集めにお困りの方へ

1 相続放棄の書類

相続放棄を裁判所へ申述する際には、相続放棄申述書という書類のほか、被相続人や相続人(申述人)に関する戸籍謄本類が必要となります。

また、被相続人死亡から3か月以上経過してから相続の開始を知った場合等は、これを裏付ける書類の写しが必要になることもあります。

2 戸籍謄本類

⑴ 親子相続、配偶者相続の場合

以下の書類が必要になります。

・被相続人の死亡の記載のある戸籍謄本(除籍)

・相続放棄をしようとしている相続人の戸籍謄本

・被相続人の最後の住所地が示された住民票除票または戸籍の附票

相続放棄申述書の提出先となる管轄裁判所は、被相続人の最後の住所地を管轄する裁判所となります。

被相続人の最後の住所地を公的に確定させるために、被相続人の最後の住所地が示された住民票除票または戸籍の附票が必要となります。

なお、申述人が被相続人の配偶者である場合や、親の戸籍から抜けていない子である場合、通常であれば被相続人の死亡の記載のある戸籍に、配偶者または子の戸籍も載っているので、一通で被相続人の除籍謄本と相続人の戸籍謄本を兼ねることができます。

戸籍の附票も、戸籍謄本がある市町村で取得できますので、一度に揃えることができます。

⑵ 兄弟相続の場合

次の書類が必要になります。

・被相続人の死亡の記載のある戸籍謄本(除籍)

・相続放棄をしようとしている相続人の戸籍謄本

・被相続人の最後の住所地が示された住民票除票または戸籍の附票

・被相続人の出生から死亡前までの連続した戸籍謄本

最後の、被相続人の出生から死亡前までの連続した戸籍謄本が、ポイントとなります。

兄弟相続の場合、親子相続、配偶者相続と比べ、収集しなければならない戸籍謄本の数が格段に増える可能性があります。

被相続人が、引っ越しや離婚などの事情により、複数の市町村において転籍を繰り返していたり、新戸籍の編製を複数回行っていたりするような場合、戸籍謄本の記載を追いながら複数の市町村へ戸籍謄本の発行を依頼する必要があります。

この場合、戸籍の収集に非常に多くの時間を要することがありますので、申述期限の渡過をしないように細心の注意が必要です。

3 特殊な事情がある場合

相続の開始を知った日が被相続人死亡日と異なっていたり、相続放棄の申述が被相続人死亡後から3か月以上経過していたりする場合、これらを疎明する資料の提出を求められることがあります。

相続放棄をどこで行うかがわからない方へ

1 法律上の相続放棄手続き

法律で定められている相続放棄の手続は、相続放棄申述書及び添付書類を、家庭裁判所に提出することで行います。

提出の方法は、家庭裁判所の窓口へ直接持ち込むか、必要書類を家庭裁判所へ郵送するかのいずれかとなります。

後述しますが、被相続人が遠方に住んでいた場合は、相続放棄申述先となる家庭裁判所も遠方となる可能性が非常に高いため、注意が必要です。

その場合、直接裁判所へ行くことは難しいため、一般的に郵送で相続放棄申述書等を提出することとなります。

2 相続放棄申述書の提出先家庭裁判所

相続放棄の手続を行う家庭裁判所は、被相続人の最後の住所地を管轄する家庭裁判所です。

ここでいう被相続人の最後の住所地は、実際に住んでいた場所ではなく、住民票除票または戸籍の附票に記されている住所、すなわち公的な書類に示されている住所となります。

住民票除票または戸籍の附票も、家庭裁判所へ提出しなければならない資料となっており、これによって最後の住所地を証明します。

被相続人が最後に住んでいた市町村と、住民票上の住所が属する市町村が異なることがあるため、住民票除票を取得しようとする場合は注意が必要です。

被相続人が住民票を移さずに引越しをしていた場合、このようなことが起きます。

この場合、最後に住んでいた市町村に対して住民票除票を請求すると、該当なしという回答がなされます。

相続放棄は期限が厳格に定められているので、このような時間のロスはとても危険です。

そこで、戸籍の附票を取得する方が得策です。

戸籍の附票は、被相続人の住所の履歴が記載されている書面であり、最後の住所地を証明することができます。

相続人の戸籍から被相続人の戸籍を辿り、被相続人の死亡の記載のある戸籍を有している市町村に対して、同時に戸籍の附票を請求することで最後の住所地が分かります。

被相続人の最後の住所地が分かったら、その市町村を管轄する裁判所を調べます。

被相続人の最後の住所地を管轄する家庭裁判所(またはその支部)がどこになるのかは、家庭裁判所のウェブサイトで調べることができます。

例えば東京都内ですと、以下のページで管轄を確認できます。

参考リンク:裁判所・東京都内の管轄区域表

相続放棄を進めてよいか分からない方へ

1 法定単純承認事由に該当する行為に注意

法定単純承認事由に該当する行為とは、それを行ってしまうと相続放棄が認められなくなる行為です。

この行為を行うと、相続することを認めた(承認した)ことになってしまうため、相続財産を包括承継する単純承認が成立します。

例えば、遺産分割協議は法定単純承認事由に該当する行為とされます。

これは、遺産分割協議が、相続財産を相続する意思があるからこそ行うものであると考えられるため、遺産分割協議を行っているのであればそれはすでに相続人であることを承認していると考えることができるためです。

他にも、相続人でなければできないような行為をしている場合も単純承認事由にあたります。

例えば、被相続人の財産を使ってしまうなどすると、それは相続人でなければできないはずの行為ですので、あとから相続放棄するというのは認められなくなります。

2 すでに遺産分割協議中の段階の場合

遺産分割協議を行っている段階であっても、遺産分割協議が成立していない状態であれば、まだ相続放棄することは可能です。

ただしこれは、他に法定単純承認事由に該当する行為がない場合に限ります。

3 遺産分割協議中に相続放棄をするケース

遺産分割協議開始後、相続放棄を検討せざるを得なくなるケースがあります。

実務上よくあるケースは、次の2つです。

⑴ 相続財産を上回る相続債務の存在が判明した

遺産分割協議を行う際、まずは相続財産の調査を行います。

遺産の範囲を確定しないと、遺産分割協議が進められないためです。

相続財産の調査を進める過程において、被相続人の債務が判明することがあります。

遺品の中に金銭消費貸借契約書があったり、貸金業者等からの請求書が届いたりすることで、債務の存在が分かります。

債務の全体像を把握するため、信用情報を取寄せた結果、遅延損害金等も含め、相当な債務を負っていたことが判明することもあります。

また、被相続人が法人の代表者であった場合には、法人の借金の保証人になっていることもあり、債務の状況はさらに複雑になります。

このような調査を行った結果、預貯金や不動産などのプラスの財産よりも債務の方が大きいことが分かると、経済的な観点で言えば相続することが損になるため、方針を相続放棄に切り替えるということは十分あり得る話です。

なお、相続財産の調査には時間を要する一方で、相続放棄は被相続人がなくなったことを知ってから3か月以内という期限が存在します。

そのため、相続債務の存在が予期される場合は、あらかじめ申述期限の延長をしておくと安全です。

⑵ 他の相続人とトラブルになって相続関係から離脱したくなった

遺産分割協議が開始された後、他の相続人と争いになることはよくあります。

様々な事情から感情的になり、時には過激な行動をとる相続人が現れることもあります。

本人だけでなく、家族にも危害を加えられることもあり、日常生活の平穏を保てなくなるケースもあります。

このような場合、相続財産と引換えにはなりますが、相続放棄はとても有効です。

相続放棄をすると、法的に相続人でなかったことになるので、相続関係から離脱することができます。

また、仮に相続債務が存在していた場合、債務を相続せずに済みます。

後になって、他の相続人から相続債務に関する負担を求められたとしても、相続放棄をした場合には法的に相続人ではなくなっているため、法律上関与しえないと反論することができます。

相続放棄はいつ行えばよいのか

1 被相続人の生前には相続放棄はできない

相続は、被相続人の死亡によって開始されます。

そして、相続放棄は、「相続の開始を知った日」から3か月以内に行うものとされています。

相続の開始を知る前提として、相続が開始されている必要があります。

つまり、被相続人が死亡する前(生前)に相続放棄をすることはできません。

生前に相続放棄ができない理由は、被相続人や他の推定相続人の恣意によって、立場の弱い人が強制的に相続放棄させられる可能性を排除するためとされています。

なお、相続放棄と混同されやすいものとして、遺留分の放棄という制度があります。

遺留分については、相続放棄と異なり生前に放棄することができます。

もっとも、遺留分の放棄は裁判所の許可が必要です。

また、遺留分に相当する生前贈与があった等、厳格な要件を満たす必要があるとされています。

2 「相続の開始を知った日」から3か月以内

上記の通り、相続放棄は、被相続人の生前に行うことはできません。

それにもかかわらず、相続の開始を知った日から3か月以内に行わなければなりませんので、相続放棄の手続を行える期間はかなり短いです。

3か月もあればそれなりに余裕があると感じる方もいるかもしれませんが、実際にはこの3か月という期間は、非常に短く感じられるはずです。

通常、被相続人の方がお亡くなりになった直後は、役所での手続きや葬儀等の手配などに追われます。

一息つく頃には数週間経過しているということも大いにあり得ます。

そんな中で、これらと並行して相続放棄をするべきか否かを判断するための調査を行っていると、あっという間に1か月や2か月は過ぎてしまいます。

さらに、相続放棄の申述をするためには、市区町村の役所から、被相続人の除籍謄本、住民票除票(または戸籍の附票)、相続人の戸籍謄本などを取得する必要があります。

近所の役所で手続きを行えればまだいいですが、本籍地の関係で遠方の役所で手続きすることになる場合は郵送で書類を取得することになります。

専門家でない方がこれを行うと、慣れていないためにとても時間を要することがありますし、また、書類の不備があるなどして何度もやり直しをする羽目になるかもしれません。

郵送で何度もやり直しをしていると、またそれだけで数週間を費やしてしまうことになります。

特に兄弟姉妹である相続人が相続放棄をする場合には、収集しなければならない書類が非常に多くなることがありますので、注意が必要です。

そのため、被相続人が借金をしていたなど、相続放棄をする可能性がある場合は、場合によっては事前にある程度の準備を進めておき、被相続人がお亡くなりになりそうなタイミング、またはお亡くなりになった直後に専門家に相談することをおすすめします。

そうすることで、自分自身は葬儀等の対応に注力することができ、同時並行で相続放棄手続は専門家に任せることができます。

相続放棄における債権者対応

1 相続債務と相続人

被相続人が貸金業者や金融機関等から借金等をしていた場合、原則として、相続人は法定相続割合に応じて、借金等を返済する義務を負います。

2 被相続人の債権者からの連絡

被相続人が借金を負っていた場合、貸金業者・金融機関や、債権回収の委託を受けた業者、代理人等から、支払いを要求する連絡が入ることがあります。

貸金業者や金融機関において、被相続人が亡くなったことを認識していない場合は、被相続人を宛先として請求書を送付してきたり、被相続人が使っていた電話に連絡が入ったりすることもあります。

被相続人が亡くなったことを知っている場合は、相続人の住所等を調べ、相続人宛てに請求をすることもあります。

3 債権者対応にお困りの場合は弁護士へ

仮に被相続人の債権者を名乗る者から連絡が入った場合には、1回は連絡を取って、相続放棄の手続中である旨だけを伝えることをおすすめします。

貸金業者や金融機関に直接コンタクトをするのは怖いので、一切電話に出ない、書面にも応答しないなど、まったく対応をしないということもあります。

しかし、完全に無反応である場合、債権者側としては強制的に回収をせざるを得ないと判断し、時には裁判を起こされる可能性もあります。

債権者もプロですので、相続放棄の手続き中であることを伝えてあげれば、債権回収は法的に不可能となる見通しであると判断して、通常であれば手続きが終わるまで待ってくれます。

相続放棄を弁護士に依頼する場合、弁護士と相続放棄について相談していることを伝えるのも効果的です。

加えて、相続放棄申述手続きの代理人弁護士から債権者に対し、これから相続放棄に着手する旨、および相続放棄申述受理後、相続放棄申述受理通知書の写しを提供する旨の連絡をしてもらうのも手です。

こうすることで、債権者側にもメリットがあります。

相続人が相続放棄する予定であるということが分かれば、当該債権については回収作業を一旦ストップし、回収するための負荷を減らすことができるからです。

これらの対応をスムーズに行い、債権者への対応に悩むことがないようにするためにも、相続放棄をお考えの場合はお早めに弁護士へご相談ください。

意外と知られていない質問状のこと

1 裁判所に対する相続放棄手続

相続放棄の手続は、管轄の家庭裁判所へ相続放棄申述書等を提出することで開始されます。

相続放棄申述書等が提出されると、家庭裁判所は、相続放棄を受理してよいかどうかを判断するため、相続放棄申述書の内容についての審査をします。

ここまでは、ご存知の方も多いと思いますが、この後家庭裁判所は申述人(相続放棄の申述を行った人)に対し、質問状を送付することがあります。

この質問状についてはあまり知られていないにもかかわらず、対応を誤ると大変危険であることから、以下、説明します。

2 質問状の趣旨

家庭裁判所が申述人に対して質問状を送る理由は、主に2つあります。

1つ目は、申述人の真意に基づく相続放棄であるか(なりすましや強要による相続放棄ではないか)を確認することです。

2つ目は、相続放棄が認められなくなる行為(法定単純承認事由)を行っていないか、を確認することにあります。

そのほか、相続放棄の申述が、被相続人の死亡から3か月以上経過してから行われているなど、特殊な事情がある場合には、個別の質問がなされることもあります。

3 裁判所による質問状送付方法

質問状の送付方法は、家庭裁判所により運用が異なりますが、一般的には次の3つのパターンとなります。

①申述人の住所へ送付する(申述人が回答を書き、裁判所へ回答を返送する)

②(代理人弁護士がいる場合)代理人の事務所宛に送付する(代理人が回答し、返送する)

③代理人弁護士がいる場合に限り、質問状を送らない

そのほか、代理人弁護士がいる場合に限り、家庭裁判所が電話で事情確認をするケースや、代理人弁護士宛てにFAXで質問状が送付され、FAXで返答するというケースもあります。

③の場合は、質問状に対応することのリスクがなくなります。

弁護士に依頼して相続放棄の手続きをすることで③のような対応になるのであれば、それは弁護士に依頼する大きなメリットのひとつです。

ただ、繰り返しになりますが、裁判所による質問状の送付方法は裁判所ごとに運用が異なるため、弁護士に依頼していても申述人本人へ質問状が届けられることもあります(上記①のパターン)。

ですので、弁護士に依頼したからといって、質問状対応の心配がなくなるわけではないということを覚えておく必要があります。

4 どのような質問がされるのか

質問事項も、家庭裁判所によってまちまちです。

2、3の簡単な質問の場合もあれば、専門的な質問が10個以上記載されている場合もあります。

また、相続放棄に至るまでの事情により、質問も変わってきます。

経緯が複雑であったり、特殊な事情があったりする相続放棄においては、質問が厳格化する傾向にあります。

質問へ回答する際に注意すべき点は、法定単純承認事由が存在すると疑われないようにすることです。

法定単純承認というのは、要するに相続人でなければできないようなことを行ってしまうということです。

相続放棄することで相続人ではなくなるのですから、それと矛盾するような行為をしてはいけないということになります。

具体的には、被相続人の財産を処分する行為は相続人でなければできない行為ですので、処分したと疑われるような回答の仕方をしてしまうと、相続放棄が認められなくなる可能性があります。

回答の内容が、相続放棄申述書に記載したことと矛盾している場合には、なりすまし等が疑われる可能性もあります。

申述人本人に質問状が送付された場合、焦らず、専門家に内容を伝えて、回答を検討すれば安心です。

当法人では、相続放棄の質問状対応だけでも相談を承りますので、質問状への回答にお悩みの際は、お気軽にご相談ください。

相続放棄をする時にやってはいけないこと

1 遺産分割協議

遺産分割協議をしてしまうと、原則として相続放棄は認められなくなります。

遺産分割協議は、相続財産を取得する意思を示す行為、言い換えれば相続放棄はしない意思を表す行為と考えられているためです。

遺産分割協議の話合いの段階であり、未だ遺産分割協議書の作成に至っていないのであれば大丈夫です。

もっとも、実際には、遺産分割協議を行ってしまった後になって、相続債務の存在が判明する場合もあります。

このような場合、かなり高度な対応となりますが、はじめから相続債務の存在を知っていたならば遺産分割協議をしなかったであろうという法律構成を用いて、遺産分割協議を取消すことで、相続放棄が可能となる場合があります。

遺産分割協議に至る前の相続財産調査の状況、特に被相続人の債務の存在に気付くことが困難であった事情の説明が重要な要素となります。

2 遺産の売却

被相続人の家や土地などの不動産や、自動車・バイクなどの動産を売却する行為も、相続放棄ができなくなる事由にあたります。

これらの行為は、本来相続財産を取得した人にしか行えない行為であることから、相続財産を取得する意思の表れと考えることができるためです。

そのため、相続財産を売却してしまうと、原則として相続放棄はできません。

しかし、売却後になって、被相続人の債務の存在が判明するということもあります。

このような場合、とにかくすぐに買手や仲介業者へ連絡をします。

そして、錯誤(相続債務が存在していることを知っていたなら、売却をしなかったという事情)等を説明し、返金して元に戻してもらうよう相談しましょう。

買い手側にも様々な事情がありますので、必ずしも成功するとは限りませんが、相続債務を免れられる可能性がある以上、試すだけの価値はあります。

相続放棄と並行して遺産分割協議や自己破産を検討している方へ

1 遺産分割協議を進めている場合

もし、遺産分割協議を始めていても、遺産分割協議書に署名・捺印して遺産分割協議を完了させる前であれば、相続放棄することができます。

遺産分割協議を完了させてしまうと、法定単純承認事由に該当する行為とみなされ、原則として相続放棄はできなくなるので注意が必要です。

遺産分割協議は、相続財産を取得し、処分等をする意思の現れであると考えられているためです。

当初は遺産を取得するつもりであったものの、遺産分割協議を進める中で多額の相続債務があることが判明した場合や、他の相続人とトラブルになってしまい協議から離脱したい場合などには、相続放棄を選択することもできます。

そのため、相続放棄をする可能性が発生した場合には、遺産分割協議書に署名、押印をせず、遺産分割協議を一旦止めることになります。

もっとも、相続の開始を知った日から3か月以上経過してしまうと相続放棄ができなくなってしまいますので注意が必要です。

遺産分割協議がある程度進んでいる場合、相続の開始を知った日から一定の期間が経過していると考えられます。

そのため、なるべく早めに相続放棄の手続きをするか、相続放棄の申述期限の延長の手続きをする必要があります。

2 自己破産を検討している場合

自己破産の開始決定がなされている場合においては、相続放棄を行ったとしても、以下のような理由から、原則として限定承認としての効果しか認められません。

遺産分割協議をしていなくても、法定相続割合に基づく遺産は、一旦は相続人に帰属します。

相続放棄をすると、本来相続人が取得できるはずであった相続財産が存在するにもかかわらず、その財産を得られなくなってしまうことになります。

これは、債権者に配当をするための原資を失うことにもなります。

そのため、債権者を害することを防止するための措置がとられています。

もっとも、被相続人の財産より負債の方がはるかに多い場合などでは、相続放棄の申述が受理された後、破産管財人がこれを認める旨を家庭裁判所へ申述することで、相続放棄の効果を持たせることができます。

破産手続きの前に相続放棄をした場合は、特に問題はありません。

自己破産を弁護士などの専門家に依頼する場合、費用の積立てや資料の収集に数か月程度の時間を要することがあります。

この間に、借金があり、かつ資産がほぼない(いわゆる債務超過状態)親類が亡くなり、債務を相続してしまうということがあります。

そのままにしておくと、さらに債務が増えてしまうことになるので、破産手続きが開始される前に相続放棄をするというケースもあります。

遺産分割協議と相続放棄

1 相続放棄と遺産分割の関係

結論から言うと、相続放棄と遺産分割は、どちらか一方しかできません。

相続放棄をすると、初めから相続人ではなかったことになりますので、そもそも遺産分割の当事者になることはできなくなります。

反対に、遺産の分割をした場合は、原則として相続放棄はできません。

遺産の分割は、法定単純承認事由に該当する行為に該当するため、相続放棄が認められなくなるからです。

2 熟慮期間内に判断がつかない場合

相続放棄は、相続の開始を知った日から3か月以内に行わなければなりません。

もっとも、相続放棄をするべきか、遺産を相続するべきか、3か月では決めきれないということもあります。

被相続人の財産(負債含む)調査に時間を要する場合などが、これにあたります。

特に、被相続人が自営業をされていた場合などでは、預貯金や不動産などの財産がそれなりにあるけれども、金融機関や貸金業者から借金をしているという可能性もあります。

また、経営者仲間の借金の保証人になっていることもあります。

このような場合は、財産の調査に時間を要することを理由に、家庭裁判所において相続放棄の申述期限の延期手続きを行うことができます。

相続放棄の申述期限の延期手続きには、戸籍謄本類が必要となります。

戸籍謄本類の収集には一定の時間を要しますので、相続放棄をすべきか否かの判断に悩む場合には、早めに相続放棄の申述期限の延期手続きの準備を開始することをおすすめします。

3 遺産分割をしてしまった場合

1では、遺産を分割してしまった場合は、原則として相続放棄はできないと説明しました。

もっとも、事案によっては、このようなケースでも相続放棄ができることもあります。

例えば、遺産を分けた後になって、被相続人に多額の債務があったことが判明した場合などです。

このような場合、遺産分割をした日(意思表示をした日)によって扱いが異なります。

2020年4月1日よりも前に遺産分割をした場合、「もし多額の負債の存在を知っていたならば相続放棄をしていた」という理由(錯誤)で、遺産分割が当然に無効とされ、その結果、法定単純承認事由に該当する事由が消滅するという構成で相続放棄をすることがあります。

これは、裁判例によっても認められています。

実務上は、遺産分割をしてしまっているケースの場合、家庭裁判所による審問が行われることもあります。

その場合には、被相続人の債務の状況を、これまで知り得なかったという事情をしっかり説明できるように準備をすることが大切です。

一方、2020年4月1日以降に遺産分割をした場合、民法の改正に伴い、錯誤による意思表示は、無効ではなく取消が可能であることに変更されました。

一般論としては、錯誤が生じていたことを理由に、他の相続人に対して取消の意思表示をして、裁判所に対しても、遺産分割の取消を申立てることになります。

相続放棄をお考えの方が受け取ってもいいお金とそうでないお金

1 被相続人死亡に伴って請求できるお金

被相続人が死亡することで、受け取ることができるお金が発生することがあります。

例としては、生命保険金、未支給年金、死亡退職金、未払給与・賞与、葬儀補助、高額医療費の還付金などが挙げられます。

相続放棄との関係においては、これらの中には、受け取ってもいいものと、そうでないものがありますので、注意が必要です。

2 法定単純承認事由に該当するもの

法定単純承認事由に該当する行為を行ってしまうと、相続放棄が認められなくなる可能性があります。

法定単純承認事由に該当する行為の一つとして、被相続人の債権の取立てがあります。

被相続人に属していた債権について請求を行ってお金を受け取ることは、債権の取立てにあたります。

3 相続人固有の権利に基づくお金なら大丈夫

被相続人死亡により受け取ることができる金銭の中には、被相続人ではなく相続人固有の権利に基づくものがあります。

相続人固有の権利とは、法律上、相続財産ではなく、初めから相続人が財産を受け取る権利があるとされているものです。

そのため、これに該当するお金であれば、受け取ったとしても法定単純承認事由には該当しません。

相続人固有の権利に基づくお金として、例えば次のようなものが挙げられます。

・契約上、相続人が受取人となっている生命保険金

・相続人を受取人として定められている死亡退職金・未支給年金

・葬儀を主宰する者に支給する旨が条例等で定められている葬儀費用補助金

4 受け取っていいお金・そうでないお金については弁護士にご相談を

被相続人の死亡に伴って発生するお金については、他にも様々な種類のものがありますが、受け取ってもいいのか、そうではないのか、判断するのが難しいケースがあります。

受け取ってはいけないお金を、よかれと思って受け取ってしまうと、法定単純承認事由に該当するとして、相続放棄が認められなくなるおそれがあります。

迷った際には、お早めに弁護士にご相談ください。

【相続放棄の情報を紹介】

当法人では、相続放棄に関する様々な情報を掲載しています。相続放棄をご検討されており、弁護士への相談をお考えの方のお役に立てば幸いです。

【当法人へのお問合せ】

相続放棄のご相談に関するお問合せは、お電話・メールフォームから承ります。「まずは弁護士の話を聞いてみたい」という方も、お気軽にお問い合わせください。

受付時間

平日 9時~21時、土日祝 9時~18時

夜間・土日祝の相談も対応します

(要予約)

所在地

〒103-0028東京都中央区

八重洲1-5-9

八重洲加藤ビルデイング6F

(旧表記:八重洲アメレックスビル6F)

(東京弁護士会所属)

0120-41-2403

東京で相続放棄をご検討されている方へ

相続放棄とは、プラスの財産を受け継がない代わりに、マイナスの財産も一切受け継がないこととするための手続きのことです。

亡くなった方が多くの借金を残している場合などは、相続放棄をすることで、借金を返済する義務を背負わなくてもよくなりますが、そのぶん不動産や預貯金などを受け継ぐこともできなくなります。

この点も踏まえた上で、相続放棄を選択されるか否かは慎重に検討されることをおすすめします。

また、ご検討の結果やはり相続放棄を行いたいと思われましたら、弁護士にご依頼ください。

相続放棄の手続きには数々の落とし穴があります。

弁護士は、これらの落とし穴を回避するためのサポートを行うことが可能です。

たとえば、もし遺産である預貯金を相続放棄の手続きより前に使ってしまうと、無事に手続きを行えなくなる可能性があります。

法律についての知識を持つ弁護士のサポートがあれば、事前にこのような事態を避けることが可能です。

また、相続放棄を弁護士に依頼すれば、弁護士が依頼者の方に代わって申述書の作成や戸籍の収集などを進めることができるため、負担を軽減し、より適切に手続きを行うことができます。

手続きをスムーズに進め、問題なく相続放棄を行うためにも、お早めに弁護士にご相談ください。

東京にお住まい・お勤めの方であれば、東京駅徒歩3分・日本橋駅徒歩2分の場所に事務所がある、当法人へのご相談が便利です。

当法人には、相続放棄の案件に集中して取組む弁護士が在籍しております。

相続放棄に関する知識や経験を重ねていますので、相談者・依頼者の方のお悩みに対しより適切と思われるサポートをご提供することが可能です。

また、当法人では相続放棄に関するお悩みは、原則として無料で弁護士とご相談いただけます。

ご契約後の手続きにかかる費用につきましても、ご相談時に弁護士からしっかりと説明させていただきますのでご安心ください。

相続放棄について、当法人の弁護士へのご相談を希望される方は、フリーダイヤル・メールフォームからお気軽にお問い合わせください。